Die Beziehung zwischen dem Goldpreis und der 10-Jahres-TIPS-Rendite und warum sie wichtig ist

Vorwort von Thomas Bachheimer

Wann immer man mit Finanz- und Investment-Experten zusammentrifft und die Lage der Weltmärkte diskutiert, geht's gleich am Beginn einmal um die Rendite der 10jährigen US-Staatsanleihen. Ob in Deutschland, Schweiz oder hier in Dubai, eine Analyse der Weltmärkte ohne eine vorherige Betrachtung der US-Zinsen scheint unmöglich. Aber warum ist das so?

Investmentprofis auf der ganzen Welz müssen sich intensiv mit der Rendite von 10-jährigen US-Staatsanleihen auseinandersetzen, da sie als Referenzpunkt für sichere Zinssätze dienen. Diese Rendite beeinflusst die Anlagestrategie sämtlicher „Geldverwalter" immer und überall, denn steigende Renditen können Anleger dazu veranlassen, riskantere Vermögenswerte zu meiden, während niedrige Renditen die Suche nach Rendite in anderen Anlageklassen fördern.

Sie sind auch ein Indikator für wirtschaftliche Trends. Daher ist das Verständnis der 10-jährigen US-Staatsanleihen von entscheidender Bedeutung, um Chancen und Risiken zu bewerten, Portfolios zu diversifizieren und langfristige Anlageentscheidungen zu treffen.

Der Artikel von Blanchard

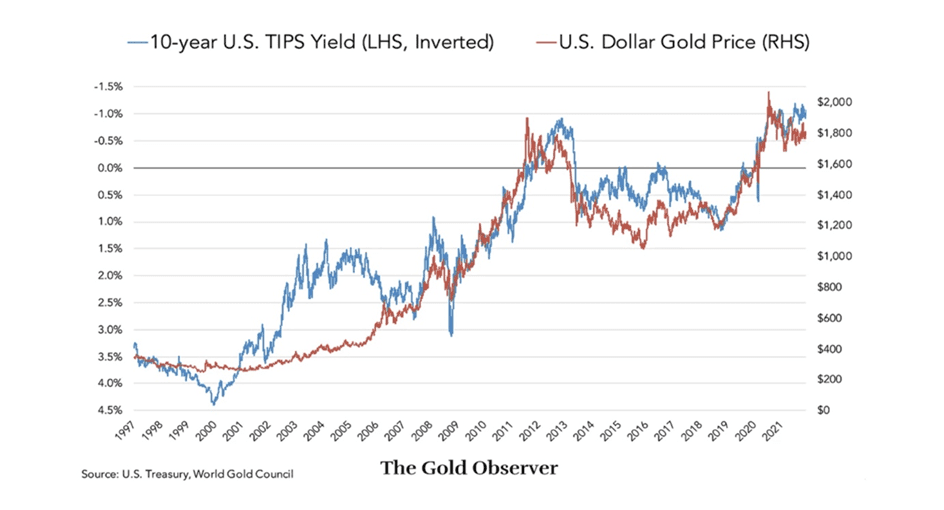

Seit mehr als 15 Jahren besteht eine stabile, inverse Beziehung zwischen Gold und den inflationsbereinigten Renditen von US-Anleihen. In der Regel führen höhere Renditen von Staatsanleihen dazu, dass der Goldpreis sinkt, da Gold, das keine Rendite abwirft, im Vergleich dazu weniger attraktiv ist.

Zwischen 2006 und 2021 lag der Korrelationskoeffizient zwischen den beiden bei -0,933, was auf eine fast völlig gegensätzliche Beziehung hindeutet. Heute ändert sich das.

Die Aufschlüsselung dieser Korrelation scheint in der heutigen Zeit der Anomalien seltsam passend. Man bedenke beispielsweise, dass Anleihen, die in der Regel steigen, wenn Aktien fallen, jetzt parallel zu Aktien steigen. Die Kombination aus höheren Zinsen und anhaltender Inflation hat diese Tendenz gestört, und heute ist die Korrelation der Renditen des S&P 500 und langfristiger Staatsanleihen auf einem Zwei-Dekaden-Hoch. Norden ist Süden. Osten ist Westen.

Die normalerweise verlässliche Korrelation zwischen dem Goldpreis und der 10-jährigen TIPS-Rendite hat sich verändert, da die realen Renditen gestiegen sind, während gleichzeitig die Goldpreise aufgrund des erhöhten geopolitischen Risikos durch den blutigen Hamas-Israel-Konflikt gestiegen sind.

Hinzu kommt, dass die Zentralbanken im Jahr 2022 rekordverdächtige 1.136 Tonnen Gold im Wert von rund 70 Milliarden Dollar gekauft haben. Wie die Financial Times anmerkte, kam es zu dieser schwindelerregenden Kaufsumme, weil "die Länder ihre Abhängigkeit vom Dollar verringern wollten, nachdem Washington seine Währung im Rahmen der Sanktionen gegen Russland als Waffe eingesetzt hatte."

Die Veränderung dieses historischen Verhältnisses hat einige zu der Frage veranlasst, wie es nun weitergehen soll.

Obwohl nicht klar ist, ob sich die beiden Trendlinien wieder angleichen werden, gibt es mehrere Gründe, die dafürsprechen, dass der Goldpreis hoch bleiben könnte. Einer dieser Gründe ist, dass der Goldmarkt sehr kurz war. Mit anderen Worten, viele Anleger hielten Positionen, die bei einem Rückgang des Goldpreises einen Gewinn versprachen. Da sich der Goldpreis dieser Erwartung widersetzte, waren dieselben Anleger gezwungen, ihre Positionen einzudecken. Infolgedessen gingen die Short-Positionen kürzlich um 31 096 Kontrakte auf 89 605 zurück. Es handelte sich dabei um die zweitgrößte jemals verzeichnete Leerverkaufsrallye.

Darüber hinaus haben die verstärkten Goldkäufe in China zu einem dramatischen Aufschlag gegenüber den internationalen Preisen geführt. In einigen Fällen lag dieser Aufschlag bei über 100 $ pro Unze. Dieser Nachfrageschub ist auf die sinkenden Immobilienwerte zurückzuführen, die für viele chinesische Bürger ein wichtiger Wertaufbewahrungsort sind. Der sinkende Yuan hat wahrscheinlich ebenfalls zu den erhöhten Goldkäufen beigetragen.

Die wichtigste Erkenntnis für Anleger ist, dass Gold in Zeiten der Instabilität und Unsicherheit als sicherer Hafen dient und damit einen anderthalb Jahrzehnte währenden Trend durchbrochen hat, der normalerweise zu einem Rückgang des Goldpreises geführt hätte.

Nachbetrachtung von Thomas Bachheimer

Die sich verändernden Dynamiken zwischen Gold und TIPS-Renditen zeigen auf, dass ich die Rolle der Edelmetalle in der heutigen Finanzlandschaft stark verändern werden. Einige Faktoren, die die traditionell inverse Beziehung zwischen US-Zinsen und Goldpreis verändern, seien hier angeführt:

- Geopolitische Unsicherheiten: Geopolitische Spannungen, Konflikte und globale Instabilität haben historisch gesehen Investoren in Richtung Gold als sicheren Hafen gelenkt. Der Konflikt zwischen Hamas und Israel sowie andauernde Spannungen in verschiedenen Regionen haben Investoren an den inneren Wert von Gold in turbulenten Zeiten erinnert.

- Maßnahmen der Zentralbanken: Die erheblichen Goldkäufe der Zentralbanken deuten auf ihre Bemühungen hin, Reserven zu diversifizieren und die Abhängigkeit vom US-Dollar zu reduzieren. Mit zunehmender Akkumulation von Gold durch Zentralbanken wird die fortwährende Bedeutung von Gold als vertrauenswürdiger Wertspeicher im globalen Finanzsystem unterstrichen.

- Währungsabwertung: Der Rückgang des Werts einiger Währungen, wie dem chinesischen Yuan, hat die Nachfrage nach Gold erhöht. In einer Welt, in der Fiatwährungen anfällig für Abwertung sind, wird die Rolle von Gold als Absicherung gegen Währungsabwertung zunehmend relevant.

- Inflationsschutz: Anhaltender Inflationsdruck hat Gold zu einer attraktiven Anlage gemacht. Obwohl die realen Renditen steigen können, macht die Erosion der Kaufkraft aufgrund von Inflation renditelose Anlagen wie Gold attraktiver.

- Portfolio-Diversifizierung: Investoren erkennen zunehmend die Bedeutung der Diversifizierung ihrer Portfolios, und Gold bleibt ein wesentlicher Bestandteil. Die geringe Korrelation von Gold mit anderen Vermögenswerten kann die risikobereinigte Rendite verbessern und als Puffer gegen Marktschwankungen dienen.

- Angebot und Nachfrage: Die Dynamik von Angebot und Nachfrage bei Gold bleibt entscheidend. Goldabbau und -produktion können von verschiedenen Faktoren beeinflusst werden, einschließlich regulatorischer Änderungen und Umweltbedenken, die möglicherweise die zukünftige Versorgung beeinflussen.

In der sich ständig verändernden Finanzwelt hat die anhaltende Anziehungskraft von Gold als Edelmetall mit innerem Wert nicht nachgelassen. Obwohl kurzfristige Schwankungen auf dem Goldmarktauftreten und das Metall in manchen Dekaden sogar völlig ignoriert wurde, darf die historische Bedeutung von Gold als Absicherung gegen Unsicherheit, Wertspeicher und Diversifizierungsinstrument in Anlageportfolios nicht unterschätzt werden.

Haben Sie ich bereits vom Edlen anziehen lassen oder warten Sie noch (bis es zu spät ist)?