Die glücklichen Zeiten – für den Finanzminister – sind vorbei

Der Alpenökonom

Eine Epoche geht zu Ende. Viele Jahre lang haben die Null- bzw. Negativzinsen den Schein einer kostenlosen Welt genährt. Am Höhepunkt dieser Geld- und Fiskalpolitik der Illusionen hat sich der deutsche Staat sogar zu Negativzinsen finanzieren können. Ein anderes Beispiel für diese Scheinwelt war die Emission gleich zweier 100jähriger Staatsanleihen durch die Republik Österreich. Die 2017 begebene ist mit 2,1% verzinst, die 2020 emittierte gar nur mit 0,85%. Für den Staat war diese Finanzierung ein Bombengeschäft, für die Anleger naturgemäß weniger. Wer die Anleihe bis zur Fälligkeit hält, wird zwar den vollen Nennwert der Anleihe erhalten. Allein die Kaufkraft dieses Betrags wird in jeweils mehr als 90 Jahren kaum der Rede wert sein. Und wer die Anleihe vorzeitig verkaufen muss, kann dies nur zu hohen Verlusten machen. Die 2017 emittierte Anleihe liegt im Vergleich zum Emissionstag knapp 40% im Minus, im Vergleich zum Höchststand beträgt das Minus aktuell mehr als 70%. Die 2020 begebene hat seit Auflage zwei Drittel an Wert verloren, im Vergleich zum Höchststand fast drei Viertel.

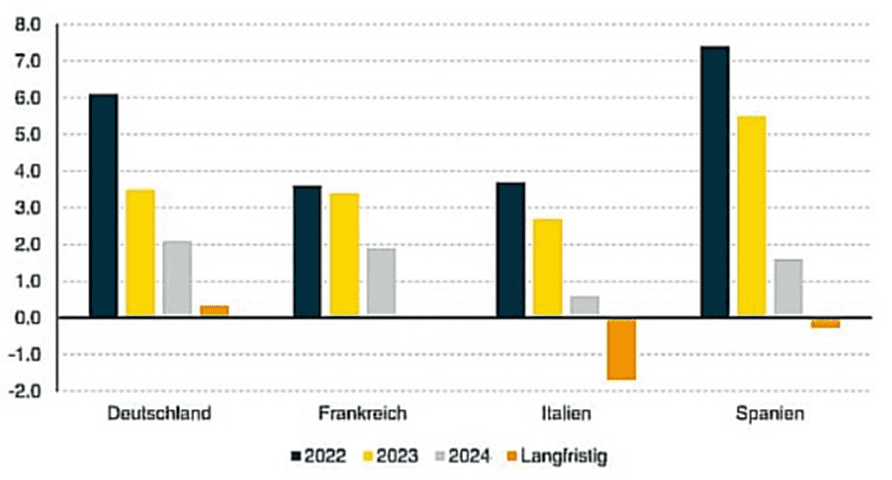

Wie der folgende Chart zeigt, haben sich die Finanzminister dieses und vergangenes Jahr noch über einen Sondereffekt freuen dürfen, der trotz stark anziehender Zinsen die Budgetbelastung in Grenzen hielt. Dank Inflation und dem Sondereffekt der vollständigen Öffnung der Wirtschaft nach den zahlreichen Verkehrsbeschränkungen während der Corona-Pandemie war der Unterschied zwischen nominalem Wirtschaftswachstum und dem durchschnittlichen Zinssatz auf die Staatsverschuldung 2022 sehr hoch (blaue Säule) und ist im laufenden Jahr 2023 trotz sinkender Tendenz weiterhin signifikant.

Differenz zwischen nominalem Wachstum und dem durchschnittlichen Zinssatz auf die Staatsschuld, 2022, 2023, 2024 und langfristig (=aktuelle 10-Jahres-Rendite)

Quelle: Commerzbank-Research, EU-Kommission

Eine positive Diskrepanz erleichtert den Schuldenabbau, schließlich wächst der Kuchen, aus dem die Staatsschulden bedient werden müssen, kräftiger als die Zinsen, die zu entrichten sind, sofern die Staatsverschuldung nicht kräftig ausgeweitet wird.

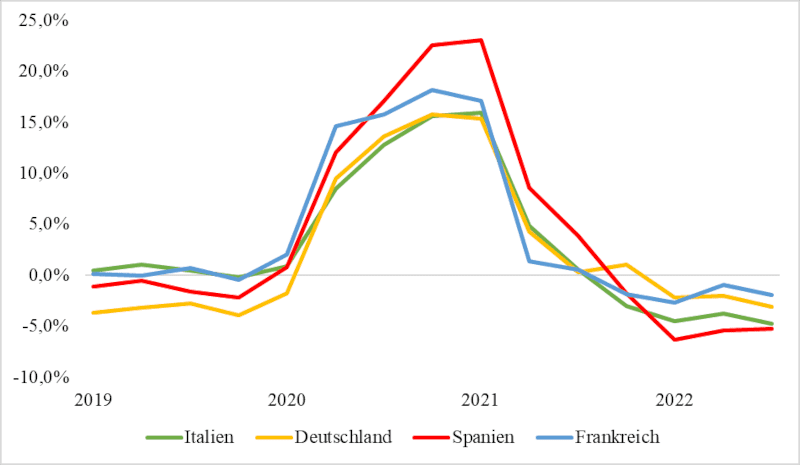

Folglich ist in den vergangenen Quartalen die Staatsverschuldung nach dem starken Anstieg während der Corona-Pandemie deutlich zurückgegangen.

Veränderung der Staatsverschuldung im Jahresvergleich, in %, Q1/2019–Q2/2022

Quelle: BIZ, eigene Berechnungen

Doch diese guten Zeiten sind vorbei, wie der erste Chart zeigt. Im nächsten (graue Säule) Jahr verschwindet dieser für den Finanzminister erfreuliche Unterschied fast vollständig, langfristig (orange Säule) wird er für Italien und Spanien sogar negativ. Das heißt, die Durchschnittsverzinsung der Staatsverschuldung ist höher als das erwartete nominale Wirtschaftswachstum.

Das wird in den kommenden Jahren die Verteilungskämpfe deutlich verschärfen. Schließlich wird infolge des Wegfalls dieses Sondereffekts der zu verteilende Kuchen kleiner werden. In Deutschland dürften sich beispielsweise die Zinsausgaben 2023 mit knapp 40 Milliarden Euro gegenüber 2021 verzehnfachen! Anders ausgedrückt: Der Bund muss knapp 36 Milliarden Euro mehr an Zinsen zahlen als vor 2 Jahren.

Konnten in den vergangenen Jahren gesellschaftliche Konflikte noch durch eine großzügige Haushaltspolitik – z. B. durch Verzicht auf Steuererhöhungen infolge sinkender Ausgaben für den Zinsendienst, in Deutschland etwa von 16,4 Milliarden Euro 2018 auf lediglich 4 Milliarden Euro 2021 – verhindert werden, so fällt dieses Mittel zur Beruhigung der Gesellschaft mit jeder auslaufenden Anleihe und jeder neu zu begebenden Anleihe Schritt für Schritt weg.